目次

- 1 住宅ローンで審査されている項目ランキング

- 1.1 1位 健康状態

- 1.2 2位 借入時年齢

- 1.3 3位 完済時年齢

- 1.4 4位 担保評価

- 1.5 5位 勤続年数

- 1.6 6位 年収

- 1.7 7位 連帯保証

- 1.8 8位 返済負担率(返済比率)

- 1.9 9位 金融機関の営業エリア

- 1.10 10位 融資可能額(融資率)

- 1.11 11位 雇用形態

- 1.12 12位 国籍

- 1.13 13位 カードローン等の他の債務の状況や返済履歴

- 1.14 CIC報告書解説

- 1.15 JICC報告書解説

- 1.16 JBA(全国銀行協会)報告書解説

- 1.17 13位 申込人との取引状況

- 1.18 14位 業種

- 1.19 15位 家族構成

- 1.20 16位 雇用先の規模

- 1.21 17位 所有資産

- 1.22 18位 性別

- 2 まとめ

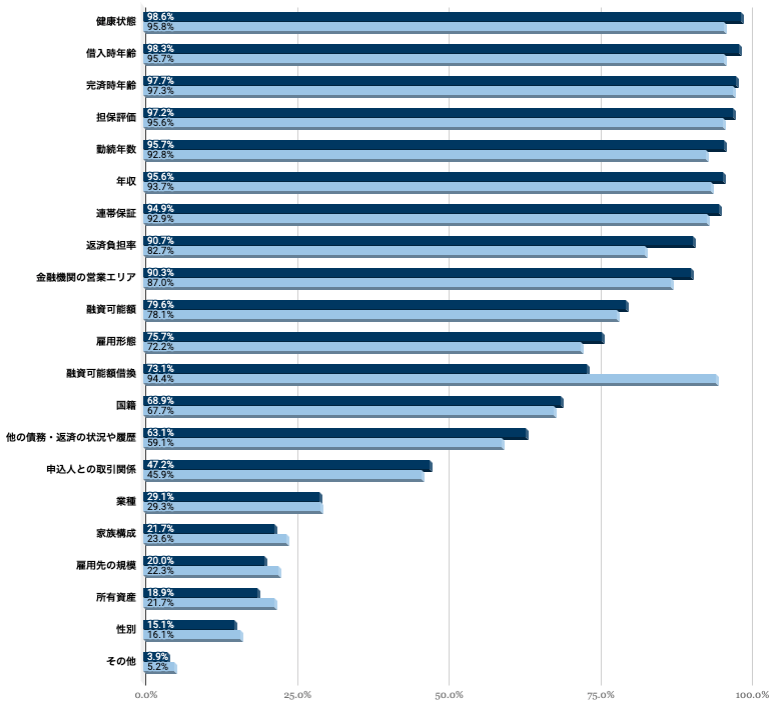

住宅ローンで審査されている項目ランキング

国土交通省が国内金融機関に対して、「住宅ローン審査においてどの様な項目を審査していますか?また、その審査の審査通過はどのラインですか?」という調査を毎年行っています。

この調査結果をもとに、項目ごとの審査通過ラインと審査対策を解説していきます。

下記のグラフは「審査している」と金融機関からの回答が多かった順位になっております。

※回答数が多い=重要な項目ではありません。

1位 健康状態

金融機関が審査項目にしていると一番、回答数が多かったのは健康状態です。 こちらの項目は、金融機関が申込者の健康状態を審査しているわけではなくて、基本的に多くの金融機関では 住宅ローン融資を受ける条件として非常に重要視されています。

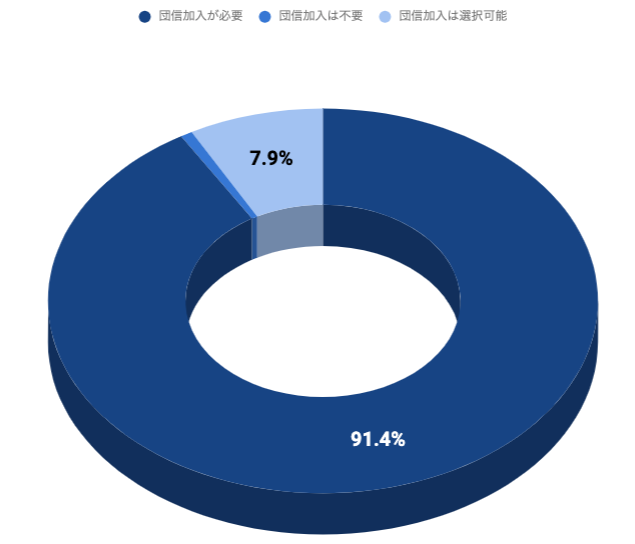

団体信用生命保険の加入を必須としています。

団信に加入できないと多くの金融機関では住宅ローン 審査に通りません。 団体信用生命保険は、生命保険ですので手術歴や高血圧症などの健康状態によっては加入することが出来ません。 一般の生命保険と同様に健康状態が悪い→団信が加入できない→団信加入が必須の住宅ローン融資がうけれないとなるのです。 団体信用生命保険に加入できないと、住宅ローン審査は一発で落ちてしまいます。 健康状態に不安がある方は、通常の団信よりも間口が広いワイド団信を取り扱っている金融機関もございますので、そちらに申し込まれることも対策の一つです。

団体信用生命審査基準

審査通過ライン

団信加入必須 : 88.6%の金融機関が回答

団信加入不要 : 0.6%の金融機関が回答

団信加入が選択可 : 7.9%の金融機関が回答

基本的に団信加入が難しいと住宅ローン審査には通らないと考えておきましょう。

保険の審査が通りやすく設計されたワイド団信を扱っている金融機関に申し込むか、団信加入が必須ではないフラット35に申し込みましょう。

2位 借入時年齢

借入時年齢とは、借入を申し込む時の年齢のことです。 こちらも、金融間の審査項目として回答数が多いです。 借入時の年齢が金融機関が定めている年齢を上回っていると、住宅ローン審査には通りません。 また借入時の年齢が高いと、 必然的にローンを組める機関が必然的に短くなってしまいます。 次の項目で説明しますが住宅ローン審査には「借入時年齢」と「完済時年齢」があります。 借入時の年齢が高齢になってしまうと、必然的に完済時の年齢までの機関が短くなってしまうのでローンをくめる機関が短くなってしまいます。 ローン期間が短くなってしまいますと、月々の返済金額が高額になってしまいますので住宅ローン審査に通りにくくなってしまうのです。 また、金融機関が見た時に ・若い人の方が働ける期間が長い ・勤務先が倒産したときに転職が安易という判断をしますので、借入時の年齢が若い方が金融機関の評価は高くなります。

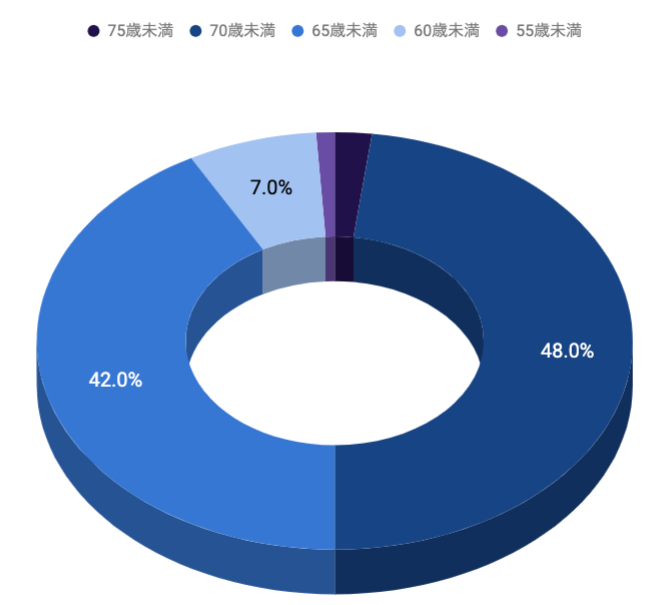

借入時年齢審査基準

借入時年齢審査通過ライン

借入時75歳未満 : 2%の金融機関の審査基準をクリア

借入時70歳未満 : 49% の金融機関の審査基準をクリア

借入時65歳未満 : 92%の金融機関の審査基準をクリア

借入時60歳未満 : 99%の金融機関の審査基準をクリア

借入時55歳未満 : 100%の金融機関の審査基準をクリア

借入時の年齢が65歳未満の方は多くの金融機関の審査基準をクリアしています。 65歳以上の方も70歳未満であれば審査基準をクリアできる金融機関は49%あります。

3位 完済時年齢

完済時の年齢とは住宅ローンを完済する時の年齢のことをいいます。 こちらも借入時の年齢と同様に、完済時の年齢が金融機関の設定年齢も上回ってしまうと審査には通りません。 完済予定時の年齢が高いとローン支払中の死亡するリスクも高まりますし、定年を迎え収入が途絶えてローンを支払えなくなってしまう可能性も高まります。 完済時年齢も借入時年齢と同様に若ければ若いほど金融機関の住宅ローン審査においての評価は高くなります。

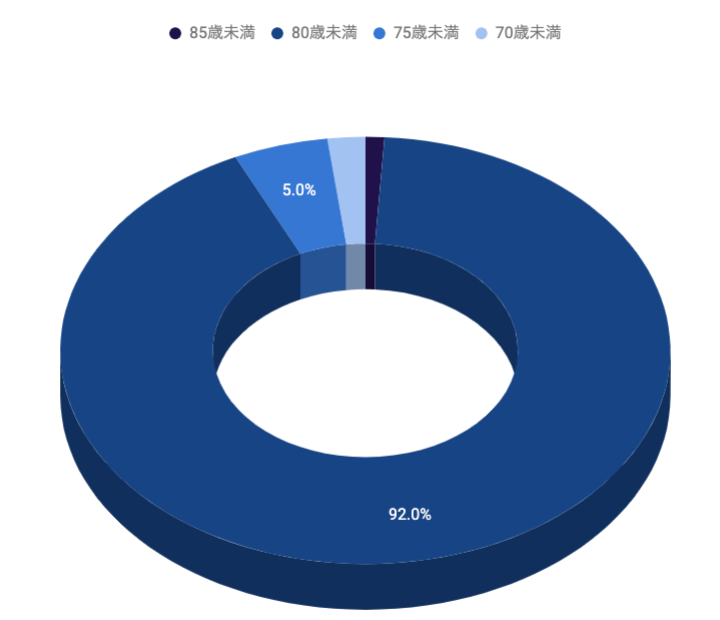

完済時年齢審査基準

完済時年齢審査通過ライン

完済年齢85歳未満 : 1%の金融機関の審査基準をクリア

完済年齢80歳未満 : 93%の金融機関の審査基準をクリア

完済年齢75歳未満 : 98%の金融機関の審査基準をクリア

完済年齢70歳未満 : 100%の金融機関の審査基準をクリア

完済時の年齢がオーバーしてしまう方は、借入期間を短くして完済時の年齢を下げましょう。

4位 担保評価

担保価値とは金融機関から見た時に「物件を売却した時にいくらで売却できるか?」の価値の事です。 この担保価値が住宅ローンの申込金額を大きく下回ってしまうと、住宅ローン審査には通りません。 金融機関は住宅ローンを融資するにあたって、万が一債務者が破綻した場合に担保にしている不動産を売却し残債に充てるため、不動産の担保価値を非常に重要視します。 では担保価値が高ければ審査が通るかというとそういうわけではありません。 借入の申込金額が、不動産の担保評価に対して適正かどうか が非常に重要になってくるのです。 かなり極端な例えですが、購入を予定している不動産の担保評価額が5000万円だとしても、住宅ローンの申込金額が1億円だと担保評価額が申込金額を大きく下回ってしまい、担保として適正ではないのです。 昨今の不動産バブルで、市場の不動産価格が上がりすぎてしまい、今の市場価格は担保評価としての価格を大きく上回ってしまっていると考えている金融機関も多いようです。

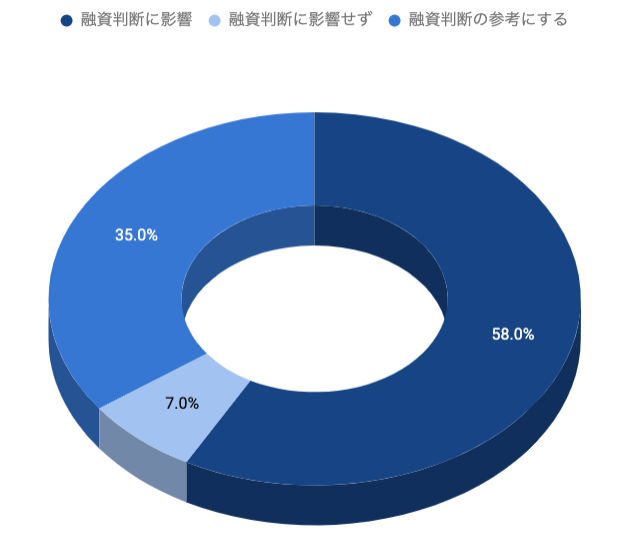

担保評価審査基準

担保評価審査通過ライン

融資判断に影響する : 58%の金融機関が回答

融資判断に影響せず : 7%の金融機関が回答

融資判断の参考にする : 35%の金融機関が回答

審査項目として「担保評価」は影響する、参考にするの回答は合わせて93%もあります。 担保評価に対して申込金額が大き過ぎると住宅ローン審査は通らないと考えましょう。 対策として申込金額が大き過ぎる方は自己資金の割合を増やすなどをして対策を取りましょう。

担保評価に対して申込金額が大き過ぎる方は自己資金の割合を増やすなどをして対策を取りましょう。

5位 勤続年数

勤続年数とは、現在勤めている会社への在籍年数のことですが 金融機関は勤続年数も条件として定めています。 多くの金融機関では勤続年数1年以上 が条件として定められています。 住宅ローン申し込みの条件として「勤続1年以上」と定められていますので勤続年数が1年未満の方は申し込みの時点で、審査に落ちてしまいます。 また審査の中で、勤続年数が長ければ長いほど審査に対して有利に働きます。 日本は年功序列社会で勤続年数が長いほど年収が増えやすいですし、安定していると金融機関はポジティブな判断材料にするのです。 逆にある程度年齢を重ねているのに、勤続年数が短いと住宅ローンを組んだとしても、再度転職の可能性があるので現在の年収が当てはまらないリスクがあるのではないのかと、ネガティブな判断材料にします。

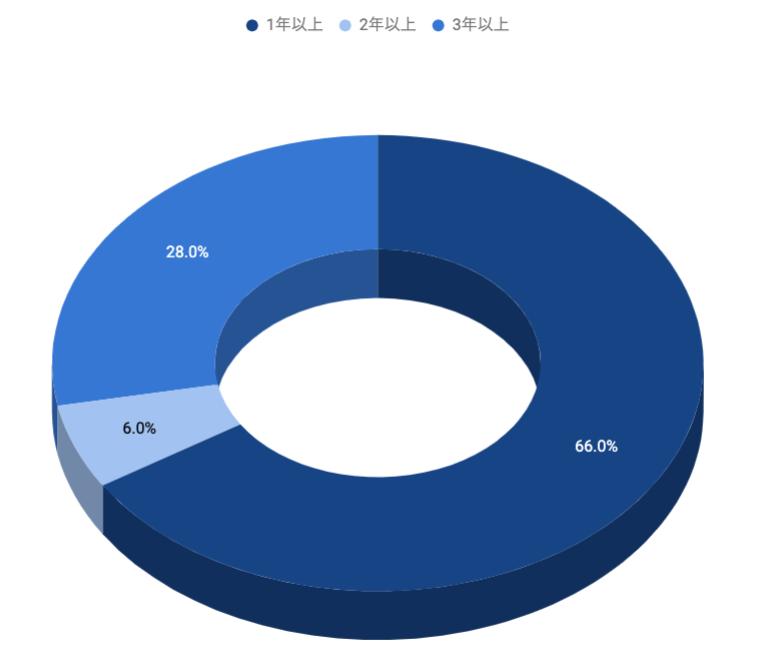

勤続年数審査基準

勤務年数審査通過ライン

勤続年数1年以上 : 66%の金融機関の審査基準をクリア

勤続年数2年以上 : 72%の金融機関の審査基準をクリア

勤続年数1年以上 : 100%の金融機関の審査基準をクリア

勤続年数が3年以上であれば、全ての金融機関の審査基準をクリアしています。 勤続年数が3年未満の方も72%の金融機関では審査基準をクリアしています。

◆審査落ち対策◆

勤続年数が最低でも1年以上経過してから申し込む。

6位 年収

「年収」と聞くと、住宅ローン審査において非常に重要な項目に思えるのですが、「年収」は審査においてさほど重要な項目ではありません。 年収の額面を審査しているのではなくて、 年収に対して借入額が適正かどうかを金融機関は審査しているのです。 当然のことながら、年収に対して借入金額が適正でなければ住宅ローン審査には通りません。 高額な物件の購入や高額な住居の建築費の融資を受ける為には、その申込額に対して適正な高額な年収が必要となるのです。 ただ金融機関の住宅ローン融資を受けるにあたっての条件に設定されている「年収」の額面はクリアする必要はあります。 多くの金融機関では、住宅ローン申込の条件として年収150万円以上に設定しています。 当然のことながら、住宅ローンの申込金額が少額だとしても年収が150万円以下だと住宅ローン審査に落ちてしまいます。

年収審査基準

/p>

/p>

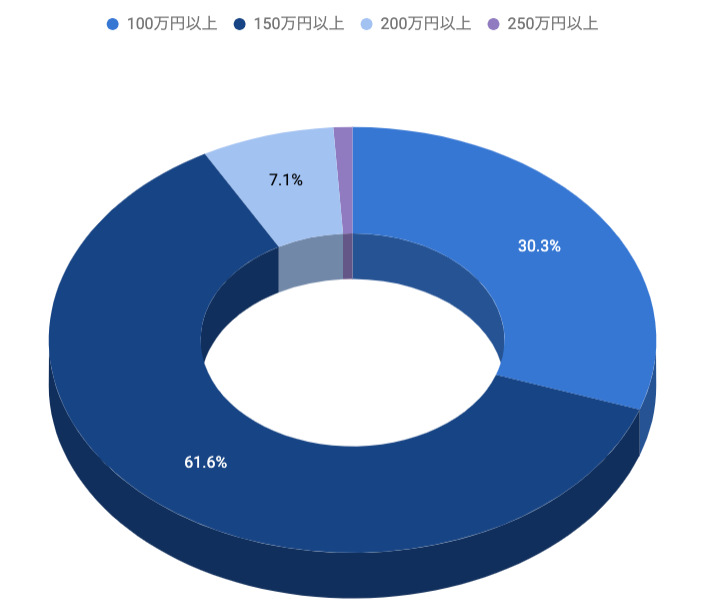

年収審査通過ライン

年収100万円以上 : 30%の金融機関の審査基準をクリア

年収150万円以上 : 91%の金融機関の審査基準をクリア

年収200万円以上 : 99%の金融機関の審査基準をクリア

年収250万円以上 : 100%の金融機関の審査基準をクリア

年収の合格ラインは年収150万円以上と考えて良いでしょう。 ただし、年収に対して適切な申込金額でなければなりませんので、年収に対して適切な資金計画を作成することが大切です。

年収を上げる

7位 連帯保証

住宅ローンではほとんどの金融機関で保証会社による連帯保証を採用しています。 保証会社による連帯保証を採用している金融機関では、保証会社による連帯保証を受けることが出来ないと住宅ローン審査には通りません。 保証会社は債務者が万が一支払いが滞ってしまった場合 債務者に代わり、金融機関に対して 代位弁済 を行うことになります。 代位弁済とは解りやすく説明すると、借入の肩代わりです。 住宅ローンの貸し倒れのリスクを背負うのは融資を行う金融機関ではなく保証会社なのです。 保証会社は借入の肩代わり「代位弁済」を行う可能性がある為 融資を行う金融機関よりも、厳しく審査を行います。 銀行の審査に通ったとしても、保証会社の審査に通らなければ審査に落ちてしまいます。

連帯保証審査基準

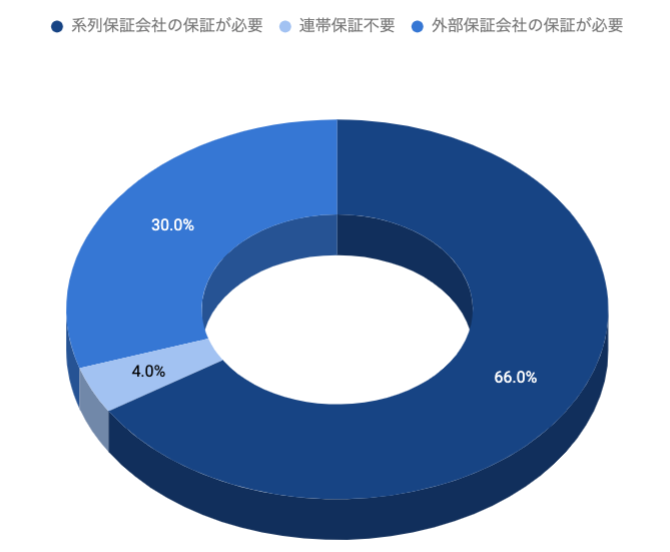

連帯保証審査通過ライン

系列保証会社の保証が必要 : 66%の金融機関が回答

連帯保証不要 : 4%の金融機関が回答

外部保証会社の保証が必要 : 30%の金融機関が回答

系列保証会社・外部保証会社の保証は96%の金融機関が必要です。 ほとんどの金融機関では保証会社による審査が行われると考えておきましょう。

保証会社を利用していない金融機関に申し込む

8位 返済負担率(返済比率)

「返済負担率(返済比率)」は住宅ローン審査において非常に重要な項目です。 返済比率とは金融機関が無理なく住宅ローンを返済していける指標にしている数値で収入に対して返済額の割合のことです。 返済負担率の計算の仕方は 返済比率=1年間のローン返済額÷年収が計算式になります。 この返済比率が●返済比率が高い→審査に通りにくい●返済比率が低い→審査に通りやすいことになります。 返済比率が35%以内に収まれば多くの金融機関の審査基準をクリア出来ます。 ここで注意しないといけないのが 他の借入も返済負担率に含まれる ということです。 住宅ローンの返済額だけで返済比率を計算し返済比率が35%以内に収まったとしても、 車のローンやその他の借入がある方は他の借入も含めて返済比率を計算しなければいけないので 他の借入を含めて返済比率を計算すると35%を超えてしまうことがあるのです。 もちろん、他の借入を含めて返済比率を計算し35%を超えてしまうと住宅ローン審査には通りません。

返済負担率(返済比率)審査基準

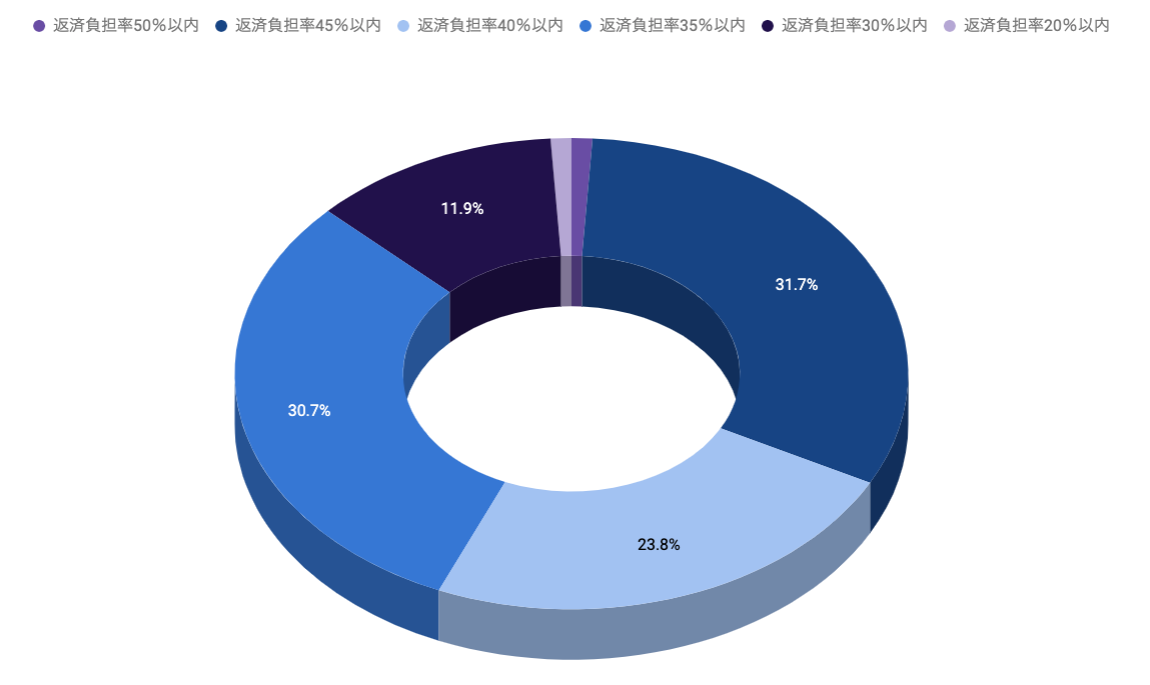

返済負担率審査通過ライン

返済負担率50%以内 : 1%の金融機関の審査基準をクリア

返済負担率45%以内 : 33%の金融機関の審査基準をクリア

返済負担率40%以内 : 56%の金融機関の審査基準をクリア

返済負担率35%以内 : 87%の金融機関の審査基準をクリア

返済負担率30%以内 : 99%の金融機関の審査基準をクリア

返済負担率20%以内 : 100%の金融機関の審査基準をクリア

返済負担率の合格ラインは35%以内と考えて良いでしょう。 ただし、返済負担率に住宅ローン以外の借入の返済額を含めて計算しないといけないことに注意しましょう。

・自己資金の割合を増やす

・借入金額を減らす

・住宅ローン以外の借入を完済する

9位 金融機関の営業エリア

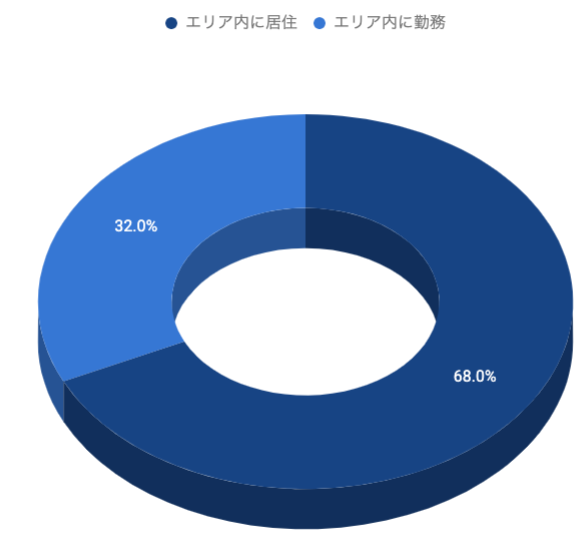

全国展開しているメガバンクやネットバンク、大手都市銀行であれば、営業エリアは考える必要はありません。 地方銀行の場合は、そのエリアに居住しているか、勤務しているかどうかでその銀行の住宅ローンが利用できるかどうかが変わってきます。 住宅ローン審査では 金融機関の営業エリアに居住していることが条件となっていますので、エリア外に居住されている方が申し込んだとしても審査に落ちてしまいます。 なぜ、金融機関がエリア外に居住の方に住宅ローンを融資しないかといいますと、35年間の長期に渡って滞らず返済してもらわないといけないのです。 万が一、返済がなかったときに居住地がエリア外で遠いと、簡単に訪問することが出来ませんし、 エリア外ですとATM・店舗などもないため、借主が返済の為の入金に遠くのATM・店舗まで行かないといけないからです。

営業エリア審査基準

住宅ローン審査では金機関の営業エリア内に居住していないと審査に通らないと考えておきましょう。

住宅ローン審査では金機関の営業エリア内に居住していないと審査に通らないと考えておきましょう。

10位 融資可能額(融資率)

・融資率とは

物件価格のうち何%を住宅ローン融資を受けているかという割合 この割合のことを言います。 金融機関が定めている、融資率を超えた申し込みをすると住宅ローン審査には通りません。 ここで注意しないといけないのが、「物件価格に対して何%か」ということです。 不動産購入や新築工事では、不動産自体の「物件価格」以外に不動産売買を行う為の「諸費用」というものが必ず発生いたします。 購入する不動産や新築工事よって、かかる諸費用の金額・項目に違いはありますが代表的なものでいいますと

・仲介手数料

・固定資産税清算金

・火災保険料

・登記費用

・金融機関に融資を受ける為に支払う事務手数料

・保証会社から保証を受ける為の保証料

・登記費用

・etc 等の諸費用が必ず発生致します。 金額にすると、物件によってバラつきはあるのですが300万円近く諸費用が発生するケースもあります。 これらの 諸費用を除いた、物件価格に対しての融資額の割合 が融資率です。 この融資率が低ければ低いほど住宅ローン審査に通りやすくなります。

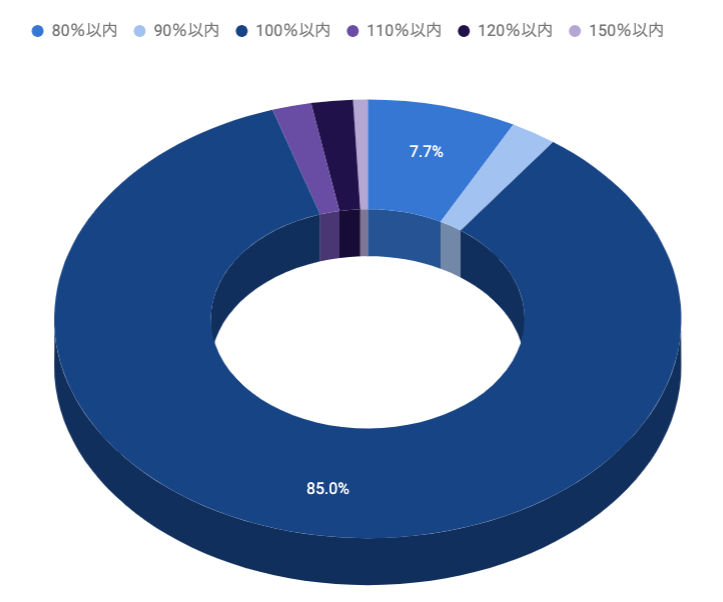

融資可能額(融資率)購入の場合審査基準

返済負担率審査通過ライン

融資率80%以内 : 100%の金融機関の審査基準をクリア

融資率90%以内 : 92%の金融機関の審査基準をクリア

融資率100%以内 : 90%の金融機関の審査基準をクリア

融資率110%以内 : 5%の金融機関の審査基準をクリア

融資率120%以内 : 3%の金融機関の審査基準をクリア

融資率150%以内 : 1%の金融機関の審査基準をクリア

融資率の合格ラインは100%以内と考えても良いでしょう。 ただし、自己資金の割合を増やして融資率を下げることによって審査に通る確率は上がります。

・自己資金の割合を増やす

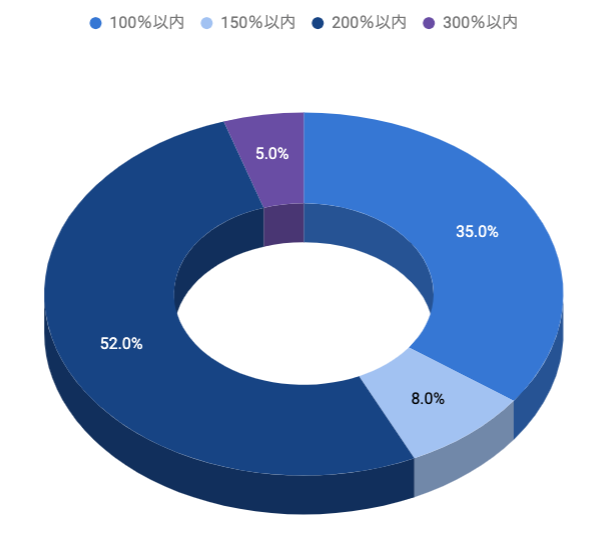

融資可能額(融資率)借換えの場合審査基準

融資可能額(融資率)借換え審査通過ライン

融資率100%以内 : 100%の金融機関の審査基準をクリア

融資率150%以内 : 65%の金融機関の審査基準をクリア

融資率200%以内 : 58%の金融機関の審査基準をクリア

融資率300%以内 : 5%の金融機関の審査基準をクリア

借換え時の融資率の合格ラインは100%以内と考えても良いでしょう。 ただし、借換え時は物件価値が下がっていることも多いので融資率がオーバーしないように注意が必要です。

11位 雇用形態

多くの金融機関では、派遣社員・契約社員の方は住宅ローンの申し込み基準対象外となっている金融機関が多いです。 金融機関によっては正社員の方だけではなく、契約社員・派遣社員・個人事業主・会社経営者の方も住宅ローンの対象とされていますが、 住宅ローン審査の評価としては、圧倒的に正社員の方が評価が高くなっております。 理由と致しましては、

・契約社員、派遣社員の方は契約が終了してしまうと職を失ってしまう

・個人事業主、会社経営者の方は収入が不安定

上記の理由から住宅ローン審査のハードルが正社員の方と比べかなり上がってしまうのです。 特に個人事業主、会社経営者の方は会社に守られる立場ではなく、会社を守る立場であることから 審査のハードルが高く 会社員の方は1年間の収入実績を証明できる書類を金融機関に提出すれば大丈夫なのですが、 個人事業主、会社経営者の方は過去3年間の収入実績を証明できる書類を求める金融機関がほとんどです。 個人事業主の方は、確定申告書類を3期分提出することが多いのですが、 税金対策として、家の家賃や車のローンなどの生活費を経費として計上される 方も多いと思います。 ここで問題なのが、税金対策の為に生活費を経費として計上しすぎてしまうと公的所得金額が大幅に少なくなってしまうケースがあるのです。 このような理由も個人事業主の方の審査ハードルが上がってしまう理由の一つです。

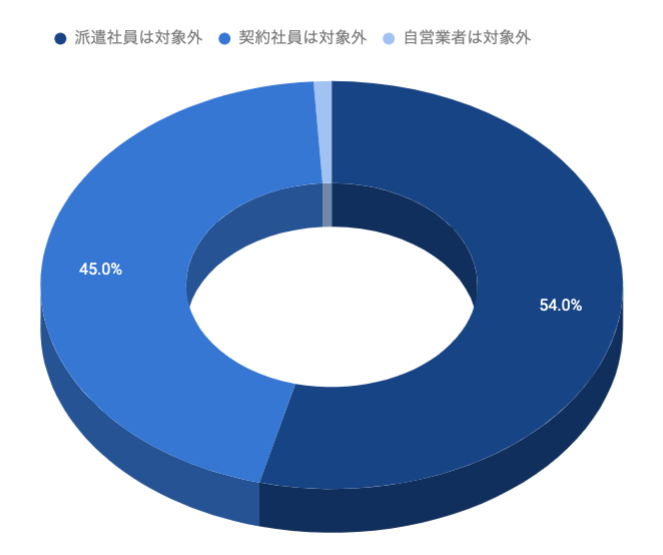

雇用形態審査基準

雇用形態審査通過ライン

派遣社員は対象外 : 54%の金融機関が回答

契約社員は対象外 : 45%の金融機関が回答

自営業者は対象外 : 1%の金融機関が回答

自営業者はほとんどの金融機関が融資対象なのに対して派遣社員・契約社員は約半数の金融機関が融資対象外となっています。

・派遣社員・契約社員を対象としている金融機関に住宅ローンを申し込む

12位 国籍

外国籍の方は、少なくとも永住権が必要になります。 残念ながら永住権がない外国籍の方は住宅ローンの審査に通る可能性はかなり低いでしょう。 永住権がない外国籍の方は、日本に永住出来る保証がないため、日本に住めなくなった場合に、返済が不可能になる為です。 永住権があったとしても、当然のことながら日本語の読み書きが必要となってきます。 住宅ローンを借りるときに、金銭貸借契約という融資を受ける契約を行うのですが、その契約書にサインをする必要がありますし当然のことながら、不動産を購入する際、重要事項説明などで日本人でも聞きなれない専門用語が多く出てきます。 日本語に堪能でなければ、そのような説明も理解できないと思われトラブルを懸念する金融機関からの融資は難しいということです。

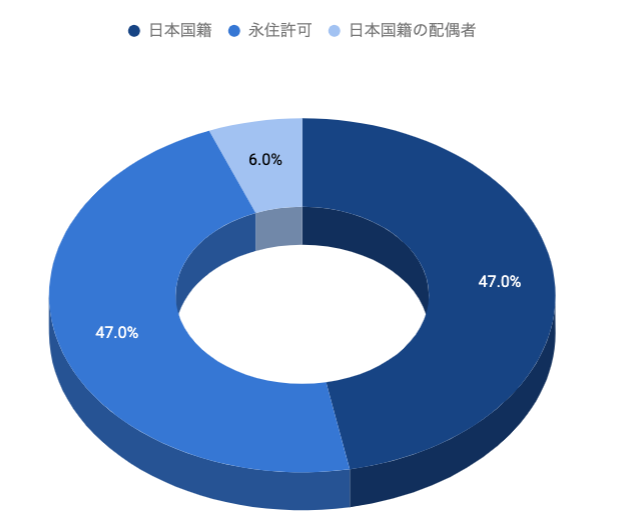

国籍審査基準

国籍審査通過ライン

日本国籍 : 47%の金融機関が回答 永住許可 : 47%の金融機関が回答 日本国籍の配偶者 : 6%の金融機関が回答

住宅ローン審査には、外国籍の方は永住権がないと通らないと考えておきましょう。

・日本国籍を取得する

・永住権を取得する

13位 カードローン等の他の債務の状況や返済履歴

住宅ローン審査において他の債務状況や返済履歴は非常に重要な審査項目の一つとなっています。 他の債務状況、返済履歴は個人信用情報として信用情報機関に随時登録されています。

信用情報とは

信用情報とはざっくりと説明すると、金融機関との取引の記録のことです。 ・ローンやキャッシング、クレジットカードに審査を申し込んだ履歴

・ローンやキャッシング、クレジットカード等の返済履歴

・ローンやキャッシング、クレジットカードの借入残高

・延滞履歴

・債務整理

・官報情報

・etc・・・

金融機関との取引に関するほとんどの情報が「信用情報」として専門機関に一定期間保管されています。 銀行や消費者金融、クレジットカード会社や信販会社などの金融機関は、申込者の審査を行う際に、この信用情報が保管されている信用情報機関へ申込者の信用情報を照会しているのです。 では、日本にはどのような信用情報機関があるのでしょうか。

信用情報機関

日本にはCIC・JICC・JBA(全国銀行協会)と3社の信用情報を保管している機関があります。 CICには銀行・消費者金融会社・クレジットカード会社・信販会社のほとんどが加盟しており、日本最大の信用情報機関です。

CICは一ヶ月に一度情報を更新しており、毎月の支払い状況の情報も保管されています。 ではCICにどの様な情報が保管されているか詳しく解説させて頂きます。

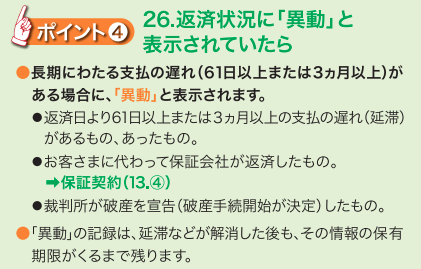

CIC報告書解説

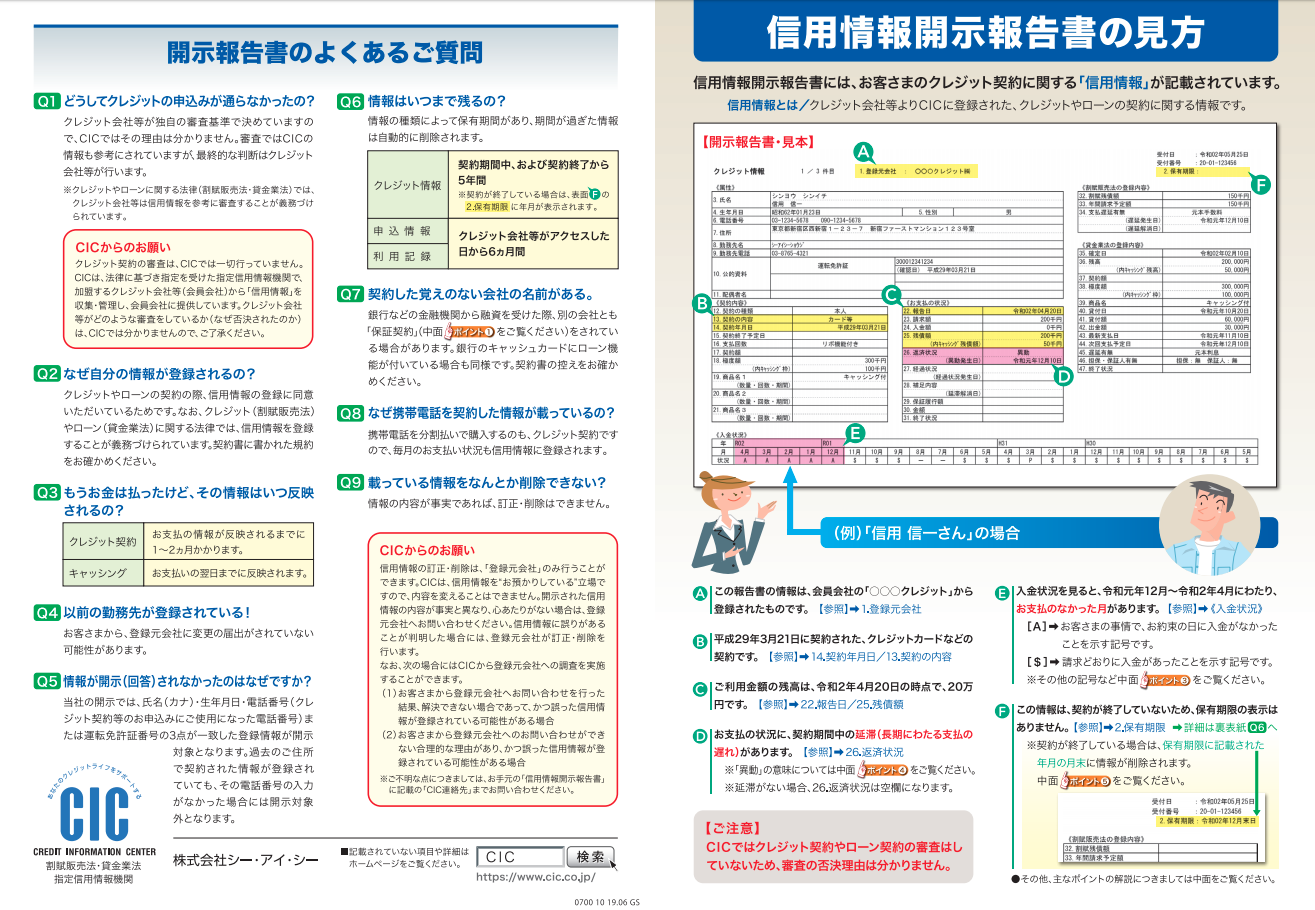

下の画像はCICのホームページより引用したものです。 信用情報の開示請求を行うと下の画像の開示報告書の見本と同じ書類が届きます。

【引用:株式会社シー・アイ・シーホームページ】

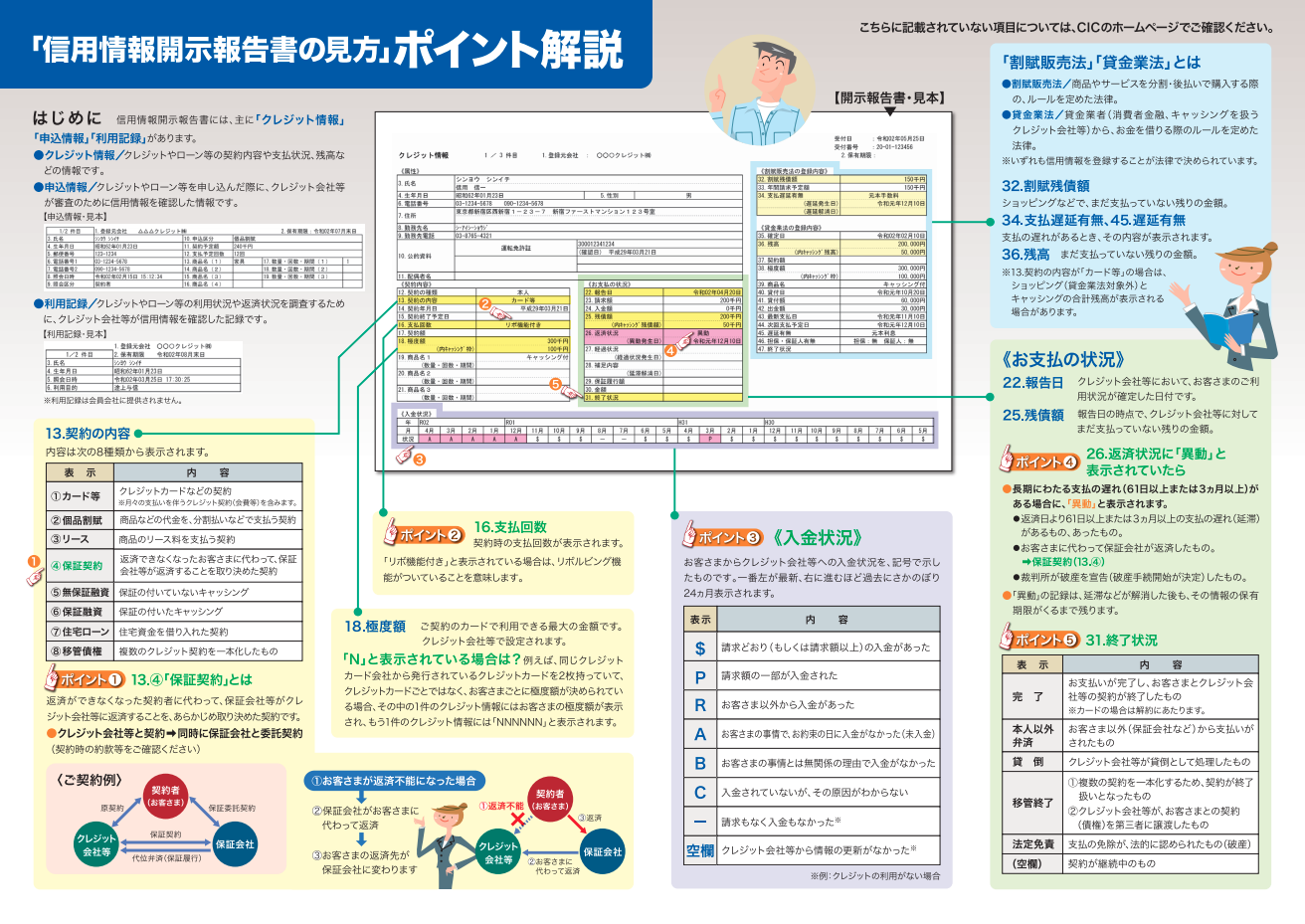

この画像からも解るように、非常に多くの情報が保管されています。 名前や住所、生年月日などはもちろんのことで以下の内容が主として情報が保管されています。 ・契約日・借入残高・契約額・契約の内容・etc・・・ 当社に多いご相談の一つに「携帯電話の支払い状況も、信用情報に載っているのですか。」といご相談があります。 画像の中の「開示報告書のよくあるご質問」という欄のQ8を読んで頂きたいのですが 「携帯電話を分割払いで購入するのも、クレジット契約ですので、毎月のお支払い状況も信用情報に登録されます。」と解説してあります。 ご存知ない方が多いのですが、 携帯電話本体の分割払いは、実はクレジット契約になっているのです。 携帯電話費用の延滞は、新たな携帯電話をキャリアと契約出来ないだけではなく 信用情報上に金融事故として登録されてしまいます。 住宅ローン審査で重要になってくる項目が 「開示報告書・見本」の中のEとDの項目です。 Eの項目は、毎月の入金状況の情報が記載されています。 A・P・$などの記号が毎月記載されていくのですが、それぞれに重要な意味があります。 下の画像が記号の意味の内容になります。

【引用 : 株式会社シー・アイ・シーホームページ】

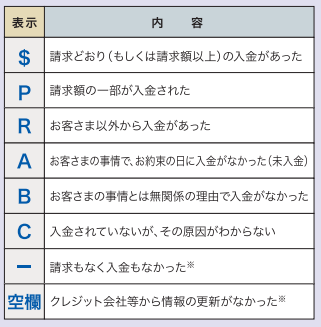

毎月決められた返済日(約定日)に入金された場合は”$”マークが記載されています。 $や━、空欄以外は”入金がなかった”などの住宅ローン審査においてネガティブな情報となります。 毎月の支払い状況が直近の2年間分記載されるのですが、PやAなどの記号が2年間に2個以上あると住宅ローン審査に落ちてしまう可能性が高くなるでしょう。 Dの項目は”返済状況”が記載されています。 Dの項目に”異動”と表示されていると、俗に言うブラックリストの状態です。 では、どの様な状況になると”異動”と表記されるのか下の画像で解説してあります。

【引用 : 株式会社シー・アイ・シーホームページ】

この”異動”と表示されていると、住宅ローン審査はほとんどの確率で落ちてしまいます。 この”異動”の表示があるが為に、住宅ローン審査で悩まれている方は多くおられます。 お客様からのご相談で「異動の表示があるのですが、完済すれば消去されますか??」という相談があります。 残念ながら、完済したとしてもすぐには消去されません。 では、この”異動”の表示がいつ信用情報上から消去されるかといいますと、完済されてから5年後 です。 異動の表示がされてしまうと、完済されてから5年間は住宅ローン審査は通らない可能性が高いでしょう。

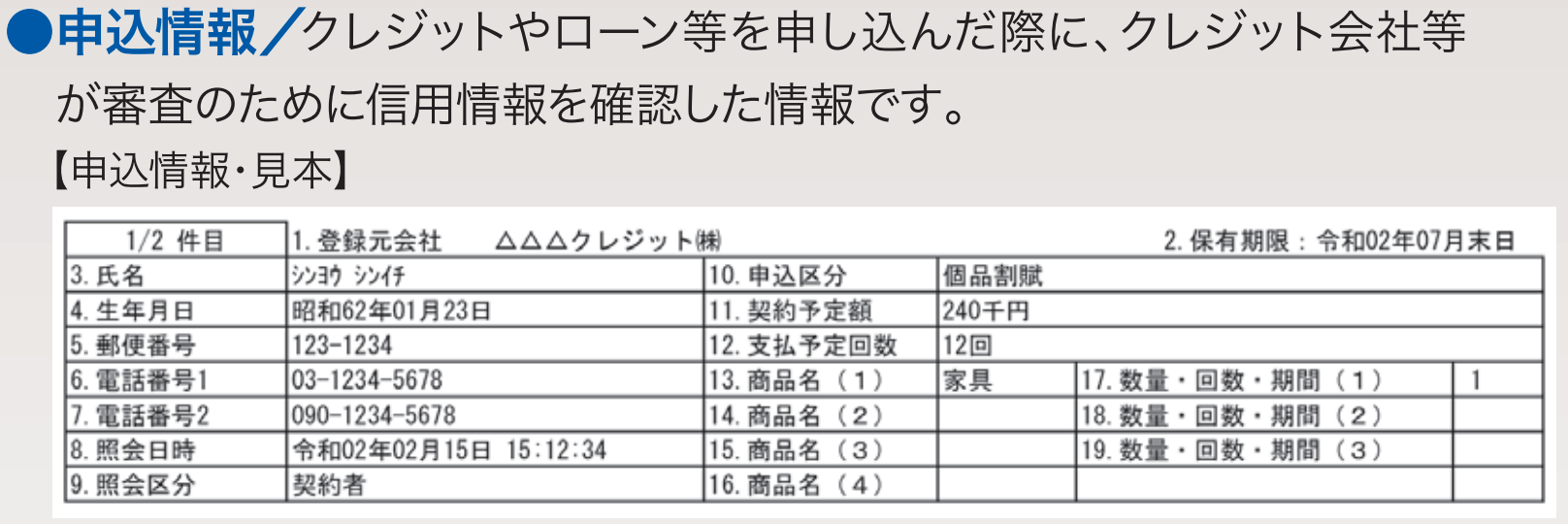

申し込み情報

実は報告書には、利用履歴だけではなく金融機関に審査を申し込んだ申し込み情報も記載されています。

金融機関は審査を申し込むと、みなさんの信用情報を照会します。 その照会履歴が信用情報上に記載されます。

などなど

このような情報が審査の可否に関係なく、申し込むだけで 申込日から6ヶ月間情報が保管されます。 住宅ローン審査に関していいますと、この照会履歴が複数あると審査のハードルがあがってしまいます。 まずA銀行に住宅ローン審査を申し込んで落ちたとします。 次にB銀行に住宅ローン審査を申し込むと、B銀行は”A銀行に先に住宅ローン審査を申し込んでいる”というこが解ってしまいます。 A銀行で住宅ローン審査に落ちたとB銀行に思われてしまうと、審査がより慎重になってしまうのです。

JICC

JICCには主に消費者金融系の企業が登録しています。旧CCB、旧テラネット、旧全情連が合併して出来た信用情報機関となります。 では、JICCにどの様な情報が保管されているか解説させて頂きます。

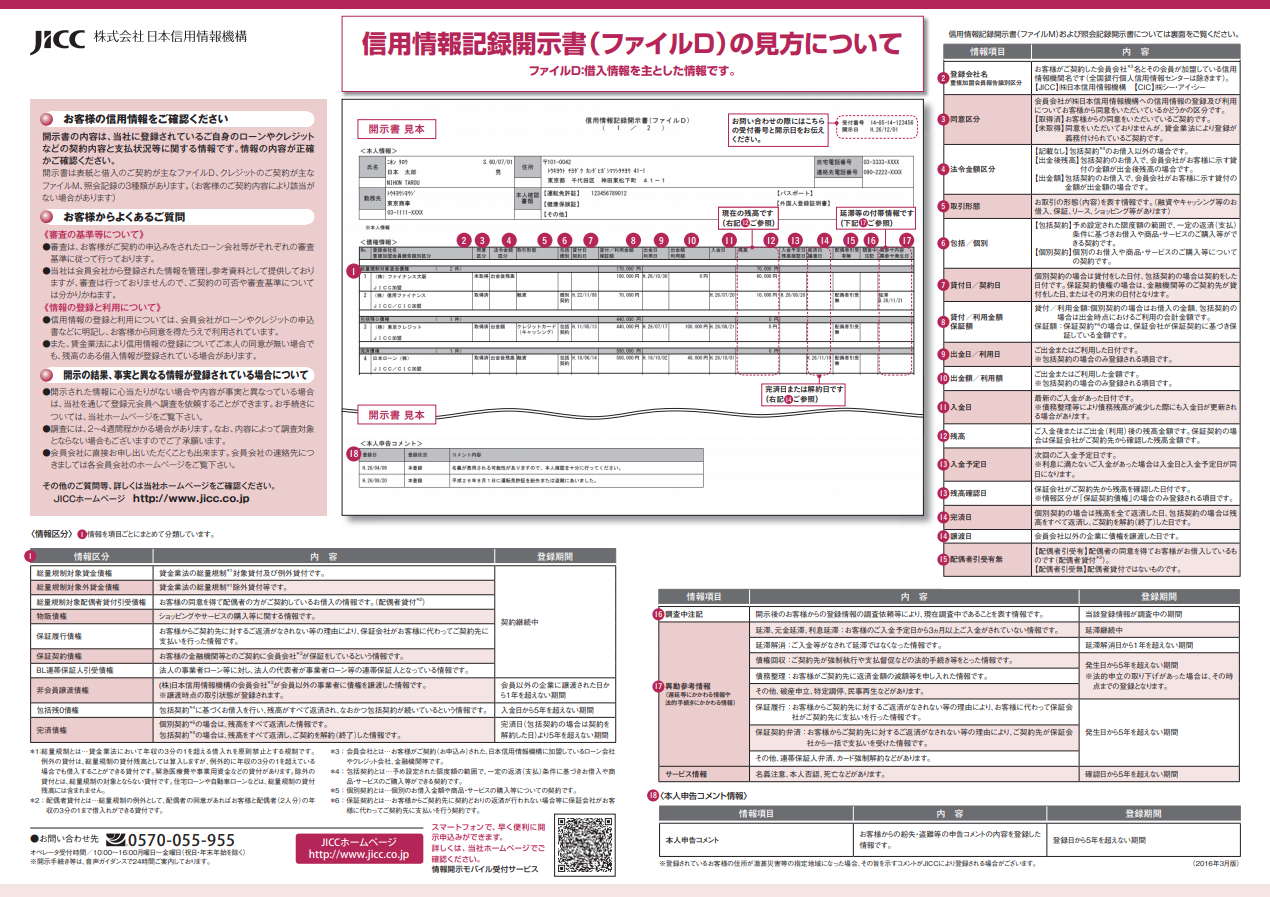

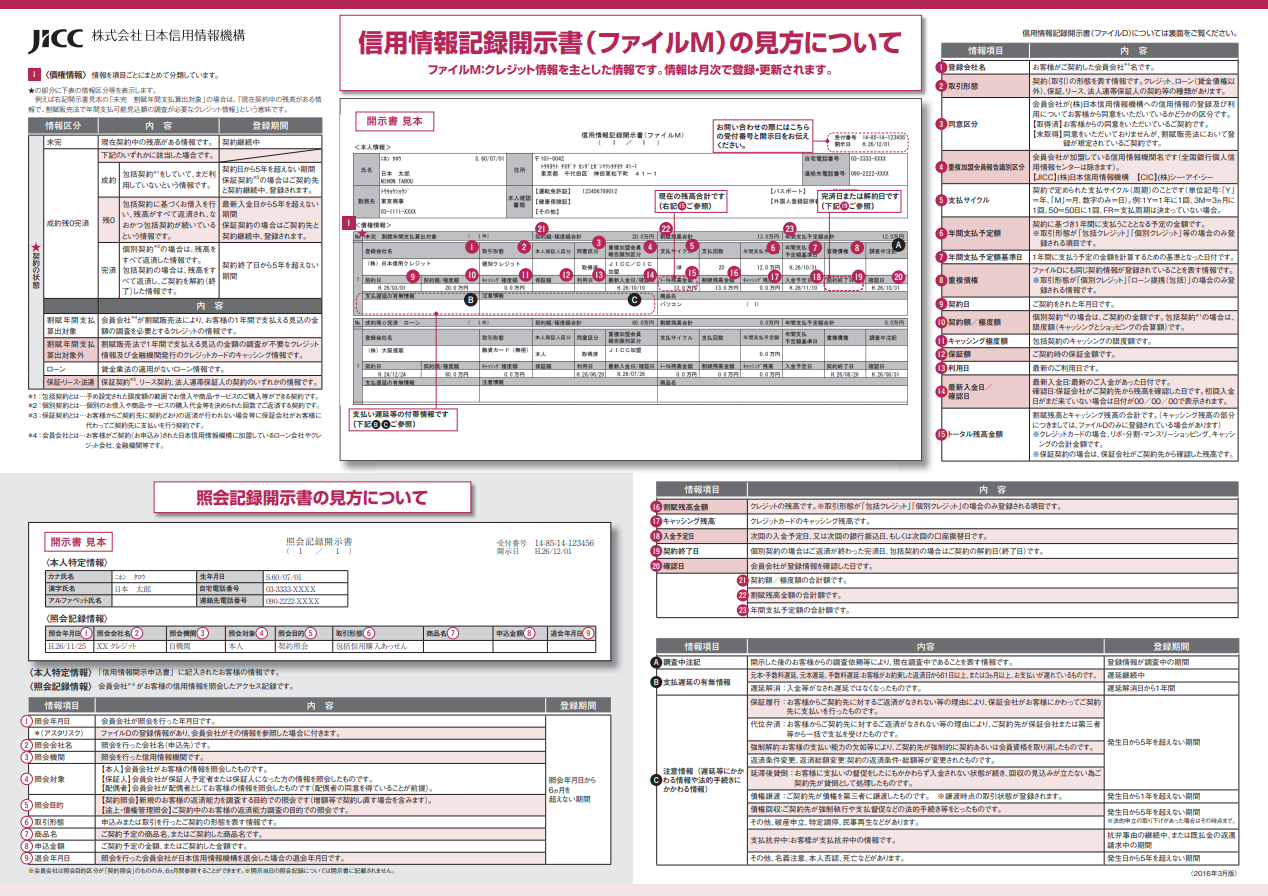

JICC報告書解説

ファイルD

下の画像がJICCの報告書”ファイルD”を解説したものです。

【引用 : JICCホームページ】

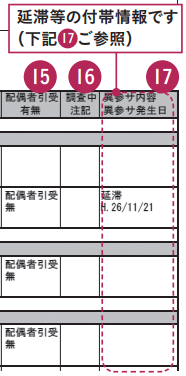

上図のファイルDのDは”daily ”の頭文字で情報が1日単位で更新されていて、主にキャッシングやカードローンの借入情報などが記載されています。 ファイルDに記載されている情報はCICと同じく名前や住所、生年月日などはもちろんのこと ・契約日・借入残高・契約額・契約の内容・etc・・・ などの情報が保管されています。 ファイルDで重要になってくる情報が⑰番の項目です。 下図が拡大したものです。

【引用 : JICCホームページ】

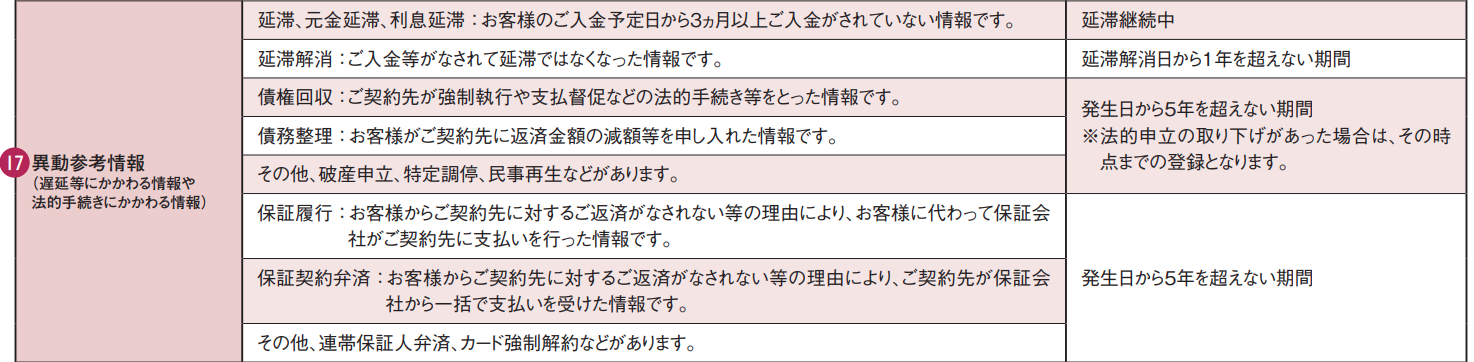

ここの欄に何も記載されていなければ、金融事故はなく異常がないということです。 逆に上図のように”延滞”などの事故内容や発生日が記載されてしまうと俗に言うブラックリストの状態になってしまいます。 記載される情報は、延滞や滞納などの金融事故情報以外にも自己破産や任意整理といった債務整理の情報も記載されます。 記載項目を一覧にしたものが下図となります。

引用 : JICCホームページ

この異動情報が記載されてしまうと、住宅ローン審査に落ちる可能性が高くなることはもちろんのこと各種ローンやクレジットカード等の審査も非常に厳しいものになります。 ではこの異動情報がいつまで記載されるかといいますとCICと同様に 完済されてから5年間 情報が保管されます。 つまり、異動情報が記載されてしまうとCICと同様に”完済されてから5年間”は住宅ローン審査は通りにくいでしょう。

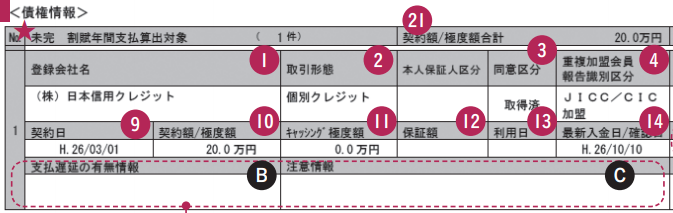

ファイルM

次にファイルMを解説させて頂きます。 下図がファイルMを解説したものになります。

【引用 : JICCホームページ】

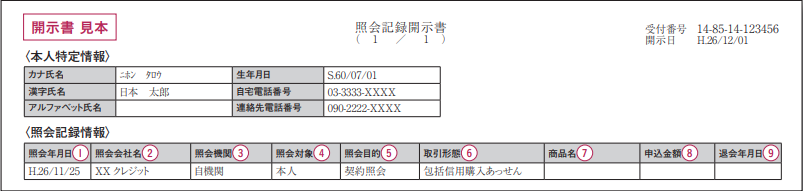

上図のファイルMのMは”monthly”の頭文字をとった物で、ファイルDとは違い情報が月次更新となっています。 月次更新となっていますので、みなさんが開示請求を行ったタイミングによっては情報が最新ではないこともあるので注意しましょう。 ファイルMには主にクレジットカードでの利用情報が記載されています。 また、携帯電話本体を分割購入した場合、JICC加盟企業であればファイルMに情報が記載されます。 ファイルMにもファイルD同様に名前や住所はもちろんのこと・契約日・借入残高・契約額・契約の内容・etc・・・ などの情報が保管されています。 ファイルMにおいて重要な項目はⒷと©になります。 下図が拡大したものです。

Ⓑと©の欄には延滞情報や、法的手続きなどに関わる情報が記載されます。

Ⓑと©の欄には延滞情報や、法的手続きなどに関わる情報が記載されます。

こちらも返済日にきちんと入金ができていない為に生じる金融事故情報となりますので、記載されてしまうと俗に言うブラックリストの状態となってしまいます。 ファイルMの金融事故情報もファイルDの異動情報と同様に 完済されてから5年間 は情報が記載されていますので、完済してから5年間は住宅ローン審査は非常に厳しいものになります。 JICCの報告書で注意が必要なのは”直近1ヶ月分の支払い状況しか確認できない”ということです。 CICでは、毎月の支払い状況を24ヶ月前までさかのぼって確認することができます。 金融機関は審査を行う際にJICCだけではなくCICそして後ほど解説するJBA(全国銀行協会)の情報も照会しています。 JICCに遅延などの情報が記載されていなくても、CICやJBAに遅延などの情報が記載されていることが考えられるのです。 したがって、より正確にご自身の信用情報を確認されたい場合はJICCだけではなくCIC、JBAも合わせて開示されることをお勧めします。

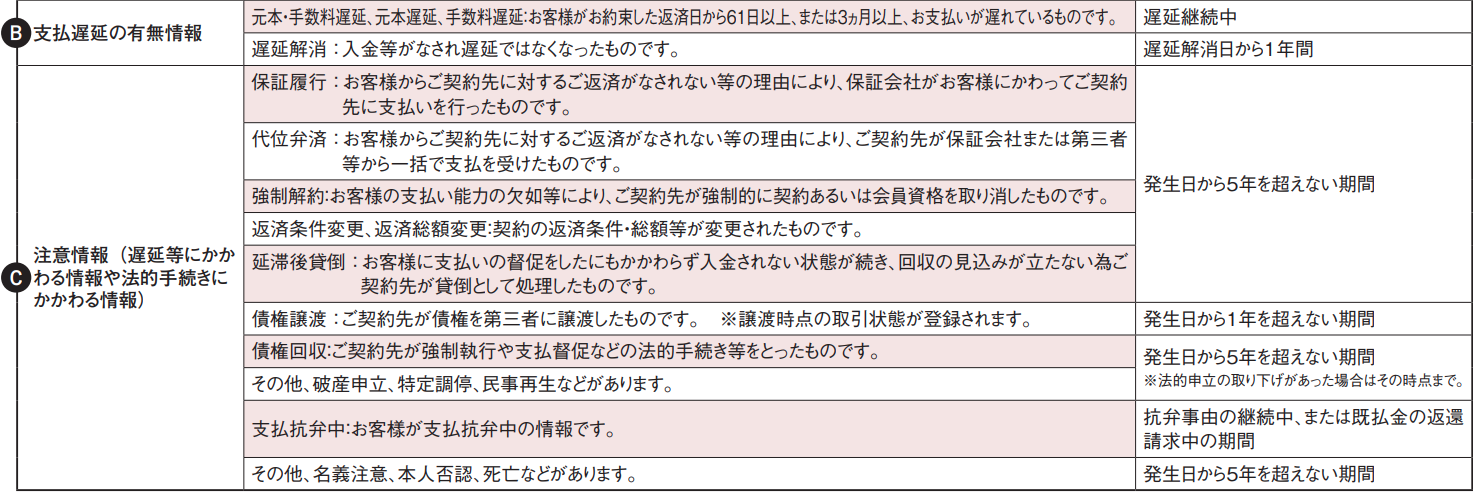

照会記録開示書

JICCもCIC同様に金融機関に審査を申し込むと、照会履歴が信用情報として記載されます。

CICと同様に ・申し込んだ日時・申し込んだ金額・融資を受ける目的・返済期間 ・etc・・・ このような情報が審査の可否に関係なく、申し込むだけで 申込日から6ヶ月間情報が保管されます。

JBA(全国銀行協会)

JBA(全国銀行協会)は全国の銀行、信用金庫、信用組合、農協、及び一部クレジットカード会社が加盟している銀行系の個人信用情報機関になります。 ではJBA(全国銀行協会)にどの様な情報が保管されているか解説していきます。

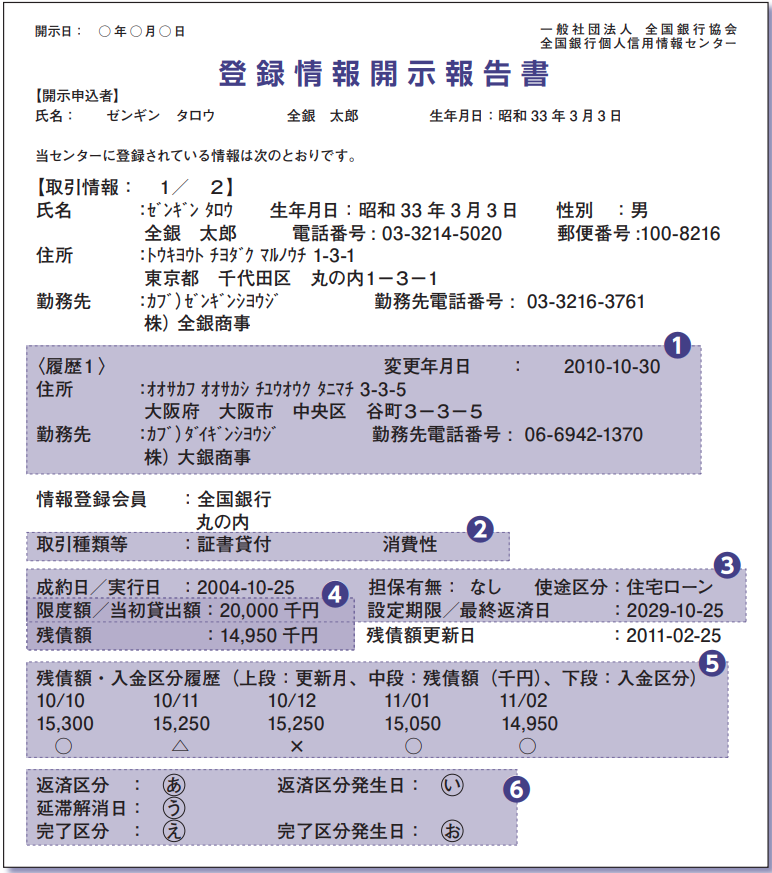

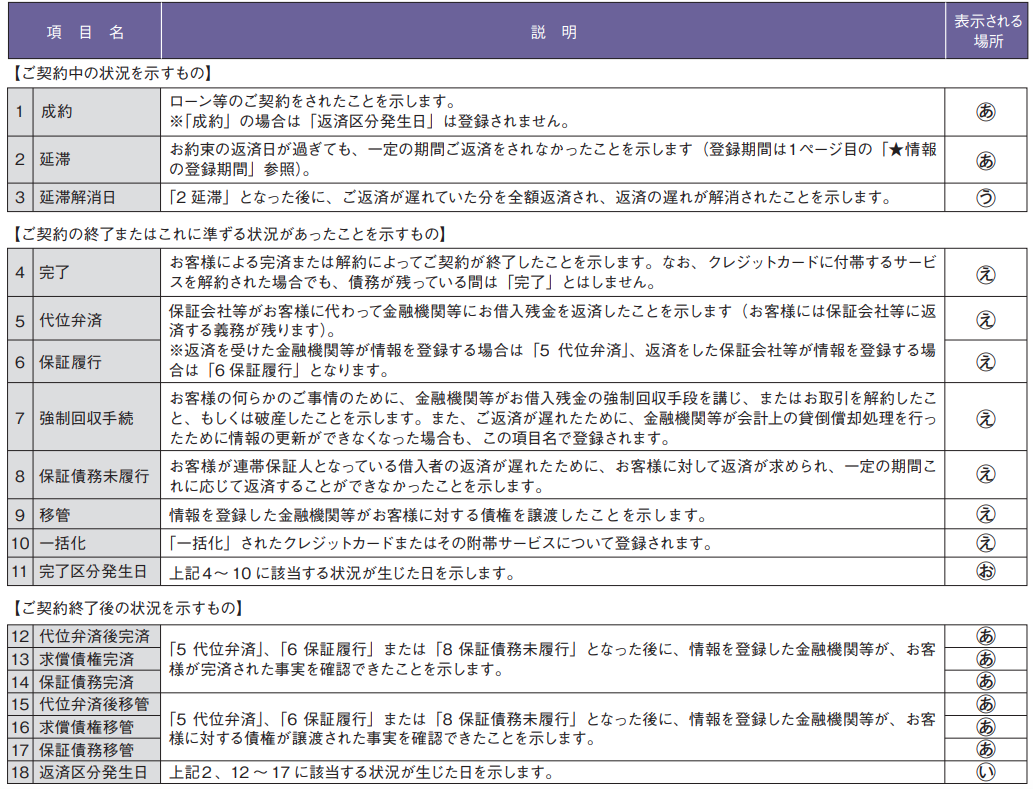

JBA(全国銀行協会)報告書解説

下の画像はJBAホームページから品用したものです。 JBAに信用情報の開示請求を行うと下の画像と同じものがご自宅に届きます。

引用 : JBAホームページ

JBAの報告書にはCIC・JICCと同様に名前や住所 ・契約日・借入残高・契約額・契約の内容・etc・・・ 色々な情報が記載されています。 JBAの報告書はCIC・JICCに比べて、非常に分りにくいのですが 重要な箇所は⑤の残債額・入金区分履歴の項目とと⑥の返済区分・延滞解消日・完了区分の項目です。 まずは⑤の残債額・入金区分履歴の項目から解説していきます。

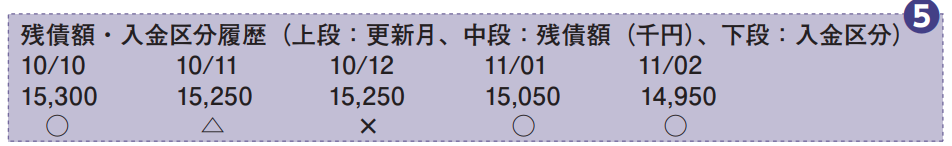

【引用 : JBAホームページ】

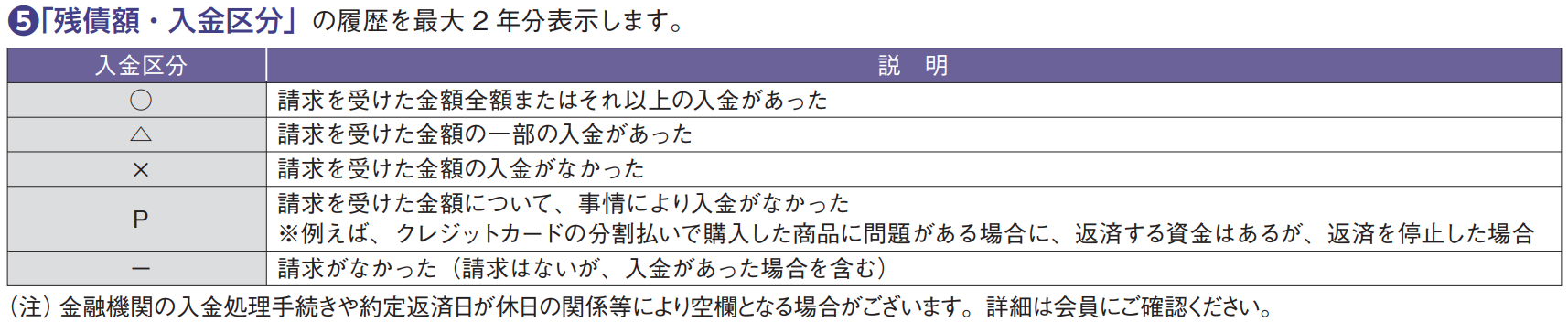

上の画像は⑤の残債額・入金区分履歴の項目を拡大した画像になります。 まず、上から2段目の行の「10/10」「10/11」と記載してある部分は日付となります。 「10/10」は2010年10月・「10/11」は2010年11月という意味になります。 次に3段目の行なのですが、こちらは残債額の金額になります。 10/10 15,300 という表記は、2010年10月に¥15,300の残債額があるという意味になります。 そして一番重要なのがその下の行の〇・△・×の記号です。 この記号がCICと同様に 毎月の支払い状況を示した記号となっております。

【引用 : JBAホームページ】

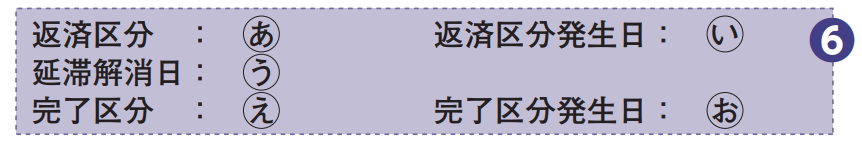

上記が記号の内容を解説した一覧になります。 毎月決められた返済日(約定日)に入金された場合は〇の記号が記載されています。 入金区分履歴を見て〇の記号が並んでいれば、信用情報は良好だと思って頂いて大丈夫です。 逆に△・×・Pなどの記号は住宅ローン審査においてネガティブな情報となります。 特に△・×の記号は、支払いが遅れた、金融機関から見た時に延滞をしたということになってしまいます。 毎月の支払い状況がCICと同様に直近の2年間分記載されるのですが、△・×・Pなどの記号が2年間に2個以上あると住宅ローン審査に落ちてしまう可能性が高くなるでしょう。 次に⑥の返済区分・延滞解消日・完了区分を解説させて頂きます。 JBAの信用情報を確認するうえで最も重要となる項目です。

【引用 : JBAホームページ】

上の画像は⑥の返済区分・延滞解消日・完了区分の項目を拡大したものになります。 上の画像の返済区分と完了区分の欄にネガティブな情報が記載されてしまいますと、俗に言うブラックリストの状態となってしまいます。 では具体的にどのような情報が載るとブラックリストになるかと言いますと まず、下の画像が返済区分・完了区分に記載情報の解説一覧表になります。

【引用 : JBAホームページ】

上の画像の中から、下記の情報が記載されていますと俗に言うブラックリストの状態となってしまいます。 ②延滞

⑤代位弁済

⑥保証履行

⑦強制回収手続

⑧保証債務未履行

⑫代位弁済後完済

⑬求償債権完済

⑭保証債務完済

⑮代位弁済後移管

⑯求償債権移管

⑰保証債務移管

ではこれらの情報がいつ抹消されるかと言いますと CIC・JICCと同様に 完済してから5年後 となります。 これらの情報が一度記載されてしまいますと、完済から5年間は住宅ローンの審査は通りにくいでしょう。

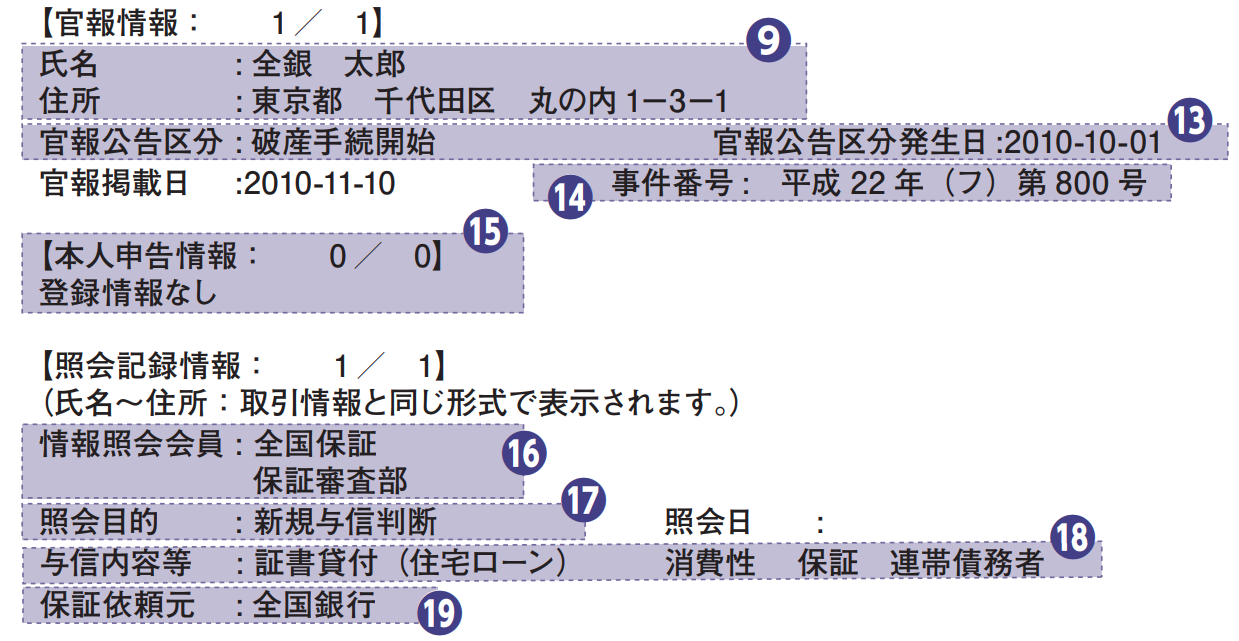

官報情報・照会記録情報

JBAには官報情報とCIC・JICCと同様に照会履歴が信用情報として記載されていきます。

照会履歴はCIC・JICCと同様に ・申し込んだ日時 ・申し込んだ金額 ・融資を受ける目的 ・返済期間 ・etc・・・ このような情報が審査の可否に関係なく、申し込むだけで 申込日から6ヶ月間保管されます。 またJBAには官報情報も記載されます。 官報情報は国の新聞のようなものだと思って頂ければわかりやすいかと思います。 官報に自分自身が載ってしまうと、その情報がJBAにも記載されます。 具体的にどのような情報かといいますと、自己破産や民事再生などです。 官報情報の欄にこれらの情報が記載されていますと、住宅ローンはもちろんのこと、銀行系の金融機関で融資を受けるのは難しいでしょう。 では、官報情報がどのぐらいの期間で抹消されるかといいますと 破産・民事再生手続開始決定の日から10年を超えない期間 となっています。 他の情報は、完済してから5年間で抹消されるのに対し、官報情報は10年間保管されてしまうのです。

・他の債務を完済する

・信用情報を開示し情報を確認する

・信用情報上から金融事故歴が抹消されてから住宅ローンを申し込む

13位 申込人との取引状況

申込人が金融機関との取引があれば、審査の評価は若干ですが高くなります。 勤め先のメインバンクであったり、給与の振込口座で金融機関を利用していれば金融機関は勤め先企業や申込人の財務状況を把握しやすいので、住宅ローン審査のポジティブ材料として加味されます。

14位 業種

業種によっても審査の可否は変わります。 士業・公務員・医者などの安定性の高い業種であれば住宅ローン審査に通りやすくなります。 娯楽業・風俗業などの安定性の低い業種であれば住宅ローン審査に通りにくくなります。

15位 家族構成

単身者での申し込みは住宅購入の必要性が既婚者に比べ低いため住宅ローン審査での評価は低くなります。

16位 雇用先の規模

当然ですが、勤務先企業の会社規模が大きければ大きいほど将来の収入増加も見込めますし、会社が倒産するリスクも少なくなる為、住宅ローン審査に通りやすくなります。

17位 所有資産

所有資産が高額であれば、収入が滞ったとしてもその資産で住宅ローンの返済を継続できるので、住宅ローン審査に通りやすくなります。

18位 性別

性別はそれほど重視されていません。ただし、既婚者で申し込みが奥様の場合は金融機関から「ご主人の名前では申し込めない理由があるのでは?」と勘ぐられる可能性があります。

まとめ

基本的に金融機関は住宅ローンの審査内容を非公開としています。 住宅ローンの審査に通らなかったとしても、金融機関が理由を教えてくれることはありません。 住宅ローンの審査項目ごとに審査基準の合格ラインをチェックすることによって、住宅ローンの審査に通らなかった理由を推察することが出来るのです。 住宅ローンに通らなかった理由が解れば、対処することが出来ます。 住宅ローンの審査項目ごとにチェックを行い、審査基準に対して不安を感じる方は当社は相談は完全無料となっておりますので是非お気軽にご相談頂ければと思います。